Jelzálog a lakás jelzálog, amely az árnyalatok a regisztráció 2019-ben

Jelzáloghitelezés esetén a fizetésképtelenség kockázata meglehetősen magas. Ez annak köszönhető, hogy a hitel visszafizetési időszakában különböző helyzetek fordulhatnak elő a hitelfelvevő életében, ami nem engedi teljes mértékben teljesíteni a bankkal szembeni pénzügyi kötelezettségeit. A pénzügyi intézmény számára ez az eset legfontosabb biztosítéka záloga lesz. Jelzálogkölcsönként a jelzálogkölcsön nyilvántartásba vételéhez ingatlan használják. Leggyakrabban a megvásárolt lakás átkerül a jelzálogba, de néha a bank kész elfogadni fedezetként ingatlanügyletet, amely már a hitelfelvevő tulajdonában van. A dokumentum, amely megerősíti a jelzálogköltséget az ingatlan, az úgynevezett jelzálog egy lakást.

Hogyan készítsünk jelzálogot egy lakásra?

A lakás jelzálogkönyve a bankkal kötött hitelszerződés bejegyzésének szakaszában történik. A dokumentum formája eltérhet a különböző hitelintézeteknél. Ebben az esetben a jelzálogban található általános információk mindig ugyanazok. Ez a dokumentum kétoldalú és a hitelfelvevő és a hitelintézet hivatalos képviselője aláírja. A dokumentumban a feleket a zálogkötelezett (hitelfelvevő) és a zálogkötelezett (bank) nevezik.

A jelzálog szövegét általában a bank alkalmazottai készítik el. Ezenkívül a dokumentumot megfontolásra és tanulmányozást nyújtják egy lehetséges jelzálogkölcsönzőnek, aki azt tervezi, hogy az ingatlant biztosítékként továbbítja. Ebben a szakaszban a jelzálogkölcsönzőnek gondosan tanulmányoznia kell a jelzálogkölcsönöket, és ha szükséges, tisztázza az összes érdeklődő pontot a hitelező képviselőivel. Csak a jelzálog szövegének olvasása és megerősítése után a hitelfelvevő aláírja a dokumentumot.

Annak érdekében, hogy a jelzálog törvényes, a két fél aláírása nem elegendő. A dokumentumot hivatalosan be kell jegyezni a Rosreestr-nek. A jelzálogot a jelzálogjogszerződéssel, valamint a vásárlási és eladási tranzakciót és az ingatlan tulajdonjogát igazoló dokumentum teljes csomagjával együtt regisztrálják. A regisztráció során a jelzálogról jegyzetet kell adni a regisztrációs tevékenységet végző szervezet dátumának és nevének, valamint az egyedi dokumentum számának megjelölésével.

Az állami nyilvántartás olyan fizetett szolgáltatás, amely állami fizetési kötelezettséget igényel. A jelenlegi jogszabályok szerint a töltő (hitelfelvevő) fizeti az államkötelezettséget, ha a felek nem állapodtak meg más feltételekkel. Az államkötvény összegét évente állapítják meg, és pillanatnyilag 1 ezer rubel az egyének számára és 4 ezer rubel a jogi személyek számára.

Az eljárás megindítása után a jelzálogkötő (a bank képviselője) jelzálogot kap, megfelelő jegyzetekkel az állami nyilvántartásban. A dokumentum egyetlen példányban kerül kiadásra, és a hitel visszafizetésének teljes időtartama alatt a bankban marad. A jelzálogkötő (hitelfelvevő) a tulajdonjogi igazolást kap egy megjegyzéssel. A zálogjog felszabadítása érdekében a hitelfelvevőnek számos követelménynek eleget kell tennie, amelyek a kölcsönszerződésben szerepelnek.

Mindaddig, amíg a jelzálog érvényessé válik, az ingatlantulajdonos (hitelfelvevő) nem folytathat tranzakciókat az apartman vagy házzal a jelzálog-hitelező hivatalos beleegyezése nélkül. Ez azt jelenti, hogy csak egy lakást adhat el, adhat el vagy bérelhet, miután megkapta a bank hozzájárulását egy ilyen eljáráshoz. Még az átszervezést csak a hitelező jóváhagyása után lehet elvégezni. A biztosíték értékesítése és bérbeadása igencsak lehetséges, ha a zálogkötelezett beleegyezik abba, hogy ilyen ügyleteket hajt végre és érdekeit nem érinti.

Milyen adatokat tartalmaz a jelzálog?

A jelzálogkölcsön megfelelő megfogalmazása a zálogjuttatás akadálytalan kivonását jelenti a lakásból, miután a jelzálogjogszerződés feltételei teljesültek. A jelzálognak a következő információkat kell tartalmaznia:

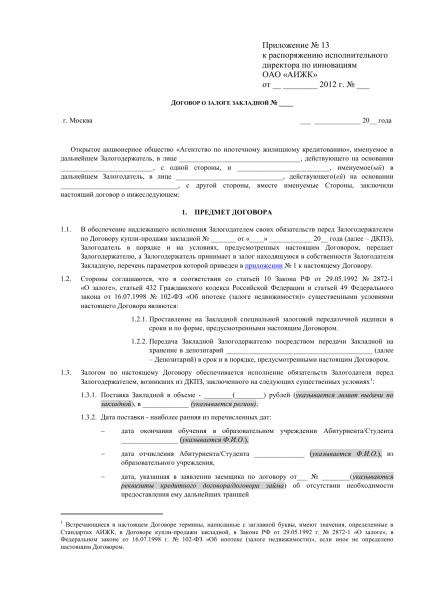

Példa a jelzálogkölcsön megállapodásra

Ez az információ jelzi a jelzálog szükséges. A törvény a felek kölcsönös beleegyezésével további pontok hozzáadását írja elő. Például a bank ragaszkodhat ahhoz, hogy belépjen a jelzálogjogi záradékba a havi jelzálogkölcsön késedelmes megfizetése miatt kiszabott bírságok és szankciók kivetéséről.

A jelzálog-jelzálog megfelelő megtervezése és végrehajtása garanciát jelent az adósságtörlesztésre a bank számára, valamint a hitelfelvevő kötelezettségeinek teljesítése után a tartozás gyors megszüntetéséről.

Hogyan lehet egy bank jelzálogot fizetni egy lakást illetően?

A jelzálog a hitel lényeges biztonsága. Ezt a dokumentumot a bank felhasználhatja arra, hogy további forrásokat vonzzon a pénzügyi intézményhez. A hitelező ezt a jogot a jelenlegi jogszabályok biztosítják, és bankja a kölcsön teljes időtartama alatt teljes visszafizetéséig megvalósítható. A bankok jelzáloghitelek által biztosított értékpapírokat bocsátanak ki. Ehhez a banknak nem kell engedélyt szereznie, vagy beleegyezését a hitelfelvevőtől, elég csak tájékoztatni arról, hogy a bank hogyan használja a jelzálogot. Bizonyos esetekben még a hitelfelvevő értesítése sem szükséges.

A bank a jelzálogot a következőképpen tudja felhasználni:

- jogok részleges hozzárendelése;

- biztosíték értékesítése;

- jelzáloghitelek cseréje.

Az ilyen tranzakciókat egy bank és egy másik pénzintézet vagy magánszemélyek között lehet végrehajtani.

A károkozási jogok részleges hozzárendelése

Ezt a folyamatot rendszerint a bankok végzik. Olyan esetekben kerül végrehajtásra, amikor a zálogbanknak bizonyos anyagi anyagokat kell felvennie egyes pénzügyi tevékenységek végzéséhez. Az eljárás magában foglalja az adósság egy részét egy másik banknak. Az adás időpontjában az adós által a hitelen teljesített kifizetések átkerülnek a jelzálogot részben visszavásároló pénzügyi intézmény számlájára. Folytathatja a kölcsön élettartamának végéig vagy rövid ideig.

Talán nem is tudom, hogy a hitelfelvevő önmagában a bérmentességi jogok részleges hozzárendelésére hivatkozik, hiszen konkrétan neki semmi sem változik. Ő továbbra is havi fizetéseket fizet a jelzálogkölcsön az általa eredetileg megadott számlára. A pénzeszközök átutalása a bankok között történik a hitelfelvevő részvétele nélkül.

A biztonsági jogok teljes körű kiosztása

Néha a jelzálogjogok teljes értékesítését a bankok jelzik. Ebben az esetben minden zálogjog átkerül egy másik pénzügyi intézménybe, leggyakrabban egy másik bankba. Megakadályozza a jelzálog eladását, amelyet a hitelfelvevő nem tud, mert ennek végrehajtására a banknak nincs szüksége az ingatlan tulajdonosának engedélyére. A hitelfelvevőt tájékoztatják arról, hogy a jelzálogot postai úton vagy közvetlenül a bankfiókhoz értékesítették.

Az ügyfél számára ez csak azt jelenti, hogy megváltoztatják a számla részleteit, amelyre a havi kifizetéseket át kell adni. Sok jelzálog-kölcsönvevő fél a teljes jelzálogjogosultságtól, mert feltételezi, hogy ez befolyásolhatja a hitelezés feltételeit. Valójában ez az eljárás nem foglalja magában a kölcsönszerződésben bekövetkező változásokat, ezért a hitelfelvevő számára további problémák nem merülnek fel.

Jelzáloghitelek cseréje

Ez az eljárás biztosítja a bankok vagy egy bank és egy magánszemély közötti biztosíték cseréjét. Szükség esetén a felek egyike kiegészítő összeget fizet. A hitelfelvevő az ilyen bankközi ügylet lebonyolításában szintén nem vesz részt, és ennek következményei nem különböznek a biztonsági jogok teljes körű elbírálási eljárásától.

Mit tegyek, ha elveszítem a jelzálogomat?

Azokban a helyzetekben, amikor a jelzálog elveszett, nagyon ritkán fordul elő, és leggyakrabban a bankközi manipulációhoz kapcsolódik. A jelzálogvesztés ténye abban a pillanatban, amikor a tulajdonos teljesítette a jelzálogkötelezettséggel szemben fennálló kötelezettségeit, és megköveteli a zálogjog ingatlanát terhelő kötelezettség megszüntetését. Ha a bank tájékoztatja a hitelfelvevőt a jelzálog elvesztéséről, a pénzintézet alkalmazottai kötelesek egymástól függetlenül a dokumentum megfelelő példányát megismételni, és a jelen dokumentum segítségével végrehajtani az illeték eltávolítását az apartmanról vagy házról. Fontos megjegyezni, hogy a másolat elkészítése nem vonja maga után a hitelfelvevő általi kifizetések beszedését. Ez az eljárás a banki ügyfeleknek teljesen ingyenesnek kell lennie.

A kölcsönfelvevők, akiknek kettős jelzálogot kell felmutatniuk, kérdéseik vannak arról, hogy mi történik, ha egy idő után az eredeti dokumentum megtalálható a banknál. Tény, hogy nincs jogi következményekkel jár a hitelfelvevő nem ír elő ilyen helyzet, hiszen abban az időben a zálogjog jelzálog egy lakás vagy ház már foglalt a többszörös és a tulajdonos az egyetlen, aki a törvényes jogokat az ingatlanhoz.

Néha vannak olyan helyzetek, amikor a bank nem tájékoztatja a hitelfelvevőt a jelzálog elvesztéséről, és elhalasztja azt a pillanatot, amikor felemeli a terheket a jelzálogházról. Ebben az esetben az ingatlantulajdon azonnali eltávolítása érdekében a hitelfelvevőt a következő cselekvési sorrendnek kell vezérelnie:

- Írásbeli fellebbezés a bank vezetőségéhez. A hitelfelvevőnek be kell nyújtania a pénzintézet vezetőjének címzett fellebbezést, és ajánlott levélben kell megküldenie. Ebben az esetben a bank vezetősége írásban válaszol a fellebbezésre.

- Fellebbezés a Központi Bankhoz. Ha a bank vezetője nem válaszolt a levélre, akkor a következõ hatékony lépés az Orosz Föderáció Központi Bankjának ajánlott levele, amely a banki spektrummal kapcsolatos minden kérdéssel foglalkozik. Általában a Központi Bank forgalma meglehetősen gyorsan megoldja a problémát, és a jelzálogkölcsönben a jelzálog-hitelintézet a hitel visszafizetésére vonatkozó megjegyzéssel kétszeres jelzálogot ad.

- Fellebbezés a bírósághoz. határozatot hoz a bírói gyakorlat szélsőséges esetekben, amikor az előző lépések nem oldják meg a problémát. Szakértők azt javasolják, hogy ebben az esetben nem merül fel a kérdés tekintetében a kibocsátás egy példányban a jelzálog, és a teljes visszavonása minden díjak ingatlanfedezet. Ha a bíróság megvizsgálta az ügyet, és teszi a döntés mellett a hitelfelvevő, biztosíték megterhelés eltávolítjuk a lakás egy bírósági határozat, amely kötelező Rosreestra.

Szintén a jelenlegi szabályozás szerint a lefoglalás és eladása ingatlan, amelyen a jelzálog készül, akkor előfordulhat bármikor, feltéve, hogy hitelfelvevő alapértelmezett és az érdeklődés hiánya a adósságátütemezés.

Kötelező dokumentumok

A jelzálognak tartalmaznia kell a biztosítékkal kapcsolatos ingatlanra és a aláírt hitelszerződésben részt vevő felekre vonatkozó maximális információkat. A jelzálogkönyveléshez az alábbi dokumentumok szükségesek:

- egy polgári hitelfelvevő útlevelének másolatát (első lap, tartózkodási engedély) és kezesének;

- a jelzálog jelzálogkötelezettségét ellátó ingatlan független értékbecslése, valamint egy 6 hónapnál nem hosszabb időtartamú lakásról szóló értékelő jelentés;

- az építtetővel kötött szerződés, az értékesítési szerződések vagy más, az ingatlan tulajdonjogát igazoló okmány másolata;

- a jelzálogkölcsön megállapodás egy példánya;

- a lakhatási igazolás másolatát;

- a KTF dokumentumok másolatai (az épület átruházása a magyarázatra, kataszteri útlevél);

- a házassági anyakönyvi kivonat másolatát (ha a hitelfelvevő hivatalos házasságban van).

A jelzálog olyan kötelező dokumentum, amelyet a jelzálogkötele zés megkötésekor nyilvántartásba vettek és nyilvántartásba vettek. Ez a jelzálog a bank visszafizetésének garanciája.