A kötvények befektetési portfoliója, a kötvények volatilitása és időtartama

A kötvényportfólió kialakulásának és irányításának megkezdése előtt feltétlenül közzé kell tenni a kötvényárak ingadozását befolyásoló fő tényezőket.

A kamatláb éves piaci árának P 0 értékét a következő képlet határozza meg:

ahol i / m a hozam lejáratig; Ct / m kuponfizetések; Mmn denomináció; n a kötvény lejáratig hátralévő éve.

Azonban az egyik osztályú kötvények névértéke általában változatlan, így a kötvény árváltozására gyakorolt hatása elhanyagolható. Az azonos kamatozású és a lejáratú kötvények árfolyamára gyakorolt hatását végül a hozam lejáratig történő hatásának vizsgálatára lehet csökkenteni.

Ebben az esetben a kötvényárfolyam volatilitása (változékonysága) alatt értjük a kötvényárfolyam reakcióját a hozamnak a lejáratig való azonnali, hirtelen változásával, más dolgokkal egyenlő.

A kötvényár változása a kívánt hozam változásával számos jellemzővel rendelkezik:

1) A hozam és az i lejárat közötti kapcsolat és a kötvény piaci árfolyama megfordul. Ugyanakkor, ahogy az i értéke növekszik # 8710; P 0 értékkel, ugyanezzel a csökkenéssel a kioltáshoz # 8710; növekszik.

2) Ugyanazért a kötvény lejáratkor, annál nagyobb a kamatszelvény, annál gyengébb a kötvényárfolyam a hozamnak a lejáratig változik. Ennek megfelelően, minél alacsonyabb a kamatszelvény, annál erősebb a P 0 ár reakciója a hozamnak a lejáratig változik.

3) Ha a kamatláb kamatlába nem változik, a kötvény lejáratának növekedése a P 0 kötvényárfolyam erőteljesebb reakcióját eredményezi a hozam lejáratig változó i változásaival.

4) A hozam lejáratig tartó kisebb változásai a kötvények árának mindkét irányban azonos változásait eredményezik. Más szóval, ha a hozam i nő kis mennyiségű, ez vezet az ilyen csökkentésének százalékos aránya P 0, ami nagyjából megegyezik a százalékos növekedés P0 ugyanabban az enyhe csökkenés i.

Az előrejelzés minden kereskedési rendszer gerincét jelenti, így a Forex előrejelzéseinek tudományosan megalapozhatja az Ön számára a monetáris keresletet.

5) jelentős hozammal változások a lejáratig i indukálni aszimmetrikus ár kötvények reakció: ha a lejáratig számított hozam növekedett néhány százalékkal (például 2%), majd az ebből következő csökkenése az ár a kötés lesz az arány kisebb, mint az abszolút érték a százalékos a növekmény aránya kötések alacsonyabb hozamok ugyanazon 2% lejáratig.

6) a hozam lejáratig változott # 8710; i, annál alacsonyabb a kezdeti hozam lejáratig, annál nagyobb az árválasz a változásokra i.

Összefoglalva a kötvényár-ingadozás hat tulajdonságát, észreveheti, hogy erősen befolyásolja az öt tényező:

a) a hozam szintje lejáratig;

b) a hozam változása a lejáratig;

c) e változások irányát;

d) a kamatláb értékét;

e) lejárat.

Általánosan elfogadott, hogy az időtartam a kötvény által biztosított teljes készpénzfizetés teljes futamának "átlagos futamidejét" jellemzi. Makoli maga határozta meg az időtartamot: "a kötvény cash flow-jának kioltásának átlagos súlyozott időpontja, ahol a" súlyok "a cash flow-k jelenlegi értékei." Más szóval, ha az idő t 1, t 2, t 3. tn ismeretes. amely után a befektető kap kupon kifizetéseket C 1. C2, C3. C n és Mn denomináció. akkor az időtartam az említett Pi érték részvényeinek időintervallumainak súlyozott átlaga. amelyet a megfelelő cash flow (kupon fizetés és névérték) fizet a kötvény P 0 kezdeti értékéhez.

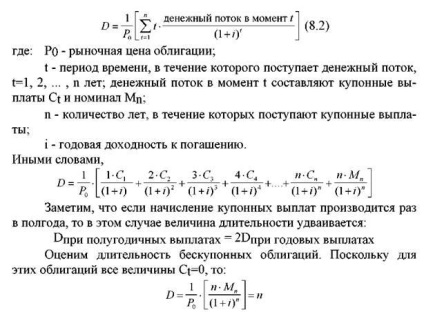

A kötvények időtartamát a következő képlet adja meg:

Következésképpen a nulla kamatozású kötvények futamideje mindig megegyezik e kötvény lejáratával n év.

Nehéz kiszámítani a kuponkötvény időtartamát. Tegyük fel, hogy egy befektető akar időtartamának meghatározásához a kötvények névleges értéke 1000 rubelt, és lejárattal 5 év, a szelvény érdekében 7%, évente fizetendő, és a hozam a lejáratig i = 5%. Az ilyen kötvény ára:

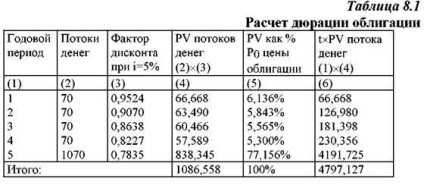

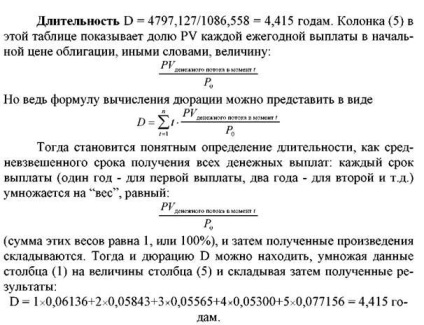

A D kiszámításához megtaláljuk a diszkonttényezőket és a kötvényből származó pénzáramok jelenértékét (a táblázatban, a rubelben lévő pénzáramlások adatai):

Az időtartam tulajdonságai. Az időtartam a következő tényezők függvénye:

a) hozam lejáratig;

b) lejárat;

c) a kuponfizetések százalékos aránya. Általános szabály:

A nulla kamatozású (tisztán kedvezményes) kötvények D időtartama mindig egyenlő a lejáratukkal;

N D kötvények mindig alacsonyabb lejáratuk T. Ebben az esetben, ha a nagysága szelvénybe változatlan marad, a növekvő lejárata T = NXT hossza közötti különbséget D, és a T periódus megnő.

# 9633; mint általában, ugyanazon futamidõs idõszakban a D kötvények alacsonyabbak lesznek, annál magasabb a kuponfizetések értéke (és fordítva). Ezt a vagyontárgyat magas hozamig és i lejáratig megsérteni lehet, és jelentős lejáratú;

P, ha az érték a kupon kifizetések Ct, és a hozam a lejáratig i OS olvad változatlan, az időtartam D kötések általában nemnövekv® növekvő lejárat T. A pozitív kapcsolat értéke közötti T és D figyelhető minden kötvények, kivéve azokat, amelyek a legmagasabb i értéke hosszú ideig T.

A kuponfizetések Q és a T lejáratú konstans értékek mellett,

annál alacsonyabb az érettségi hozam i. annál nagyobb a D időtartama.

A (D) / (1 + i) értéket általában módosított időtartamnak (MD) nevezik. majd:

százalékos változás P 0 ≈ MD × (% változás i) ( „mínusz” jel azt jelzi, hogy a változás a mennyiségek i és Po a fordított irányban, i növekedés csökkenéséhez vezet a csepp Po i -, hogy növelje Po.).

A módszer segítségével MD módosított futamidőt, hogy értékelje a százalékos változás az árak a kötvények változó piaci kamatlábak (ami tükröződni fog a hozam változás a lejáratig) pontosabb eredményt ad abban az esetben annak alkalmazása viszonylag rövid lejáratú kötvények nagy kupon kamatozásúaknak mint a hosszú lejáratú kötvények alacsony kuponfizetések.