Pledge, a fő formája a biztosítása a visszatérő banki hitel - formájában visszafizetés

Pledge, a fő formája a biztosítása a visszatérés a banki hitel

A fogadalom az egyik módja annak, hogy a kötelezettségek teljesítése, amelynek lényege abban rejlik, hogy a hitelező a biztosított kötelezettség (jelzálog) joga van nemteljesítés esetén az adós a kötelezettség kielégítés értékéből a zálogtárgy előnyösen mielőtt más hitelezők a személy, aki rendelkezik az ingatlan ( jelzálogos adós), a kivételek létrehozott törvény (n. 1, v. 334 GK).

Pledge - oly módon, hogy a kötelezettségeket, amelyek a jelzálog megszerzi a jogot, hogy az esemény az adós által kielégítés rovására a zálogtárgy előtt más hitelezők, kivéve a törvény által előírt. Ezért fedezett követelések kell kielégíteni, miután a teljes helyreállítási az első és második szakaszában az adósság. Betét jelent további jogot, hogy az egyetlen módja annak, hogy az alapvető követelmény. A bank, a fő követelmény hitelezés kell, hogy kellő időben és teljes a kölcsön visszafizetésének.

A fogadalom számos előnye van: egyrészt a megállapodás biztosítéki tulajdon biztosítja a rendelkezésre állását és integritását az ingatlan időpontjában az adós lesz, hogy kifizessék a hitelezők. És az ára a jelzáloggal terhelt ingatlan arányosan növekszik az infláció; másrészt a zálogjog vagyona az adós a hitelező-jelzálog kielégíteni az igényeket rovására a biztosíték előtt más hitelezők; Harmadszor, az igazi veszély, hogy elveszítik az ingatlan (és a biztosíték általában nagyon értékes, bystrolikvidnoe ingatlan) jó ösztönzést jelent az adós, hogy teljesítsék kötelezettségeiket megfelelően.

A méret a fő kötelezettsége, hogy biztosítsák a zálogtárgy kell meghatározni a szerződést. Amennyiben a szerződés feltételeit teljesíti az ígéretét nem tartalmaz, úgy gondoljuk, hogy a betét követelmény lehetővé teszi a jelzálog olyan mértékben, amely azt pillanatában elégedettség (Art. 337 CC). Fentiek értelmében a követelések a hitelezők visszafizették a bevételt az értékesítés a jelzáloggal terhelt ingatlan, amellett, hogy a tényleges tartozás összegét kell venni olyan összegben, kamat, bírság (pénzbírság, büntetés), veszteségek ellensúlyozására miatt felmerülő adós azon kötelezettségét, valamint további jelzálog költségeket okozott, mert a kizárás a jelzáloggal terhelt ingatlan.

A megállapodásnak tartalmaznia kell tükröznie:

- A név és a részleteket a felek;

- Ez az összeg és előírt feltételek szerint a Bank követelményeknek;

- jellege és formája a biztonsági biztosíték (akár az egyéni azonosító jellemzőit: a márka, szám, szín, stb), és annak értékelése;

- Linkek a dokumentumok megerősítik a hatóság a felek tulajdonában a jelzáloggal terhelt ingatlan;

- monitoring eljárás biztonságosságát a bank fedezet;

- vitarendezési mechanizmus.

A fogadalom megállapodás írásban, egyszerű vagy hitelesített (3. melléklet). A következtetés a zálogjog megállapodás nagyon fontos, hogy tartsa a formáját, és ha szükséges, a regisztrációs eljárás (339. cikk a Polgári Törvénykönyv). Ezek megsértése maga után vonja a szerződés érvénytelenségének.

Közokiratba zálogjog megállapodás szükséges az alábbi esetekben:

- ingatlanfedezet;

- ha a biztosíték Megállapodás született, hogy biztosítsa a szerződéses kötelezettségeit, amelyeket be kell közjegyző által hitelesített;

- kérésére a felek egyike.

Ezen túlmenően a szerződés ingatlanfedezet pótlólagos állami regisztrációs (1. szakasz, 131. cikkének a Ptk), a Bureau of Technical Inventory (BTI), a föld bizottságok hajónyilvántartásokra, a közlekedési rendőrök és más érintett szervek.

Ha így egy adott tulajdonságot, ígéretet, hogy vegye figyelembe az alábbiakat:

A téma a zálogjog nem lehet követelmény a személyes jellegű, valamint egyéb követelményeknek, a betét, amelynek a törvény tiltja (pl záloga ingatlan található a jobb operatív irányítás).

A téma a zálogjog lehet bármely tulajdonság, amely a zálogkötelezett jogosult rendelkezhet, azaz a minden amit el lehet adni, jelzáloggal vagy elidegenítette más törvényes eszközök. Az ingatlan biztosítékul átadott, egyértelműen meg kell jelölni, és izoláltak a többi tulajdonsága a zálogkötelezett. Pledge tulajdon tartott közös (közös) tulajdonosi hozzájárulása szükséges minden egyéb tulajdonosok. De abban az esetben, megvalósítása részesedése az egyik tulajdonos a másik tulajdonos a jogot, hogy vásárolni ezt a részesedést.

Kizárja a fedezet a döntést a bíróság vagy a választottbíróság, kivéve, ha törvény másként nem rendelkezik.

Ezért elfogadhatatlan, összhangban „On Pledge” Törvény az Orosz Föderáció, hogy az esemény az adós, a hitelező fizet a jelzáloggal terhelt ingatlan vagyonát bírósági végzés nélkül. A fogadalom nem olyan módon, hogy megszerezzék a tulajdonjogot, de csak akkor felel meg a követelményeknek a hitel biztosíték értékének.

Van többféle fedezet amelyek közül az egyik a biztonsági az ügyfél tulajdonát.

Gyalog ügyfél vagyonának egyik leggyakoribb formája a biztonsági visszafizetésére vonatkozó banki hitel. Pledge tulajdon készül a zálogjog megállapodás mindkét fél által aláírt, és megerősíti a jogot a hitelező nemteljesítése esetén a fizetési kötelezettség a hitelfelvevő szerezni kedvezményes követelések kielégítését a biztosíték értékének.

Törés mechanizmus fordul idején kölcsön alkalmazás feltétele a kölcsönszerződés. Ő kíséri a teljes időszakra a kölcsön használatra.

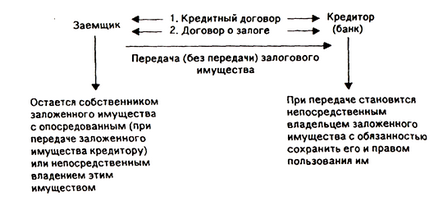

Amint látható, a rendszer 2, a központi helyet a jogi tartalmát a biztosítékot mechanizmus tartozik meghatározásának jogát birtoklása, felhasználása és ártalmatlanítása a zálogtárgy. [2]

2. ábra: a fedezet mechanizmus

Oroszországban jogalapja fedezet mechanizmus meghatározott törvény „A Pledge”, ahol [2]:

a) a tulajdonjogát a jelzáloggal terhelt ingatlan tulajdonosa a hitelfelvevő;

b) rendelkezik a jelzáloggal terhelt ingatlan a hitelfelvevő lehet közvetlen és közvetett;

c) a zálogjog kísérhetik a jogot, hogy a témában a zálogjog céljának megfelelően.

A téma a zálogjog lehet tenni a dolgokat, értékpapír, egyéb ingatlan és a tulajdonjogokat. Ugyanakkor az ingatlan rendelni azt a tárgyat a zálogjog kell felelnie két kritérium: elfogadhatóság és elégséges.

Attól függően, hogy az anyag és a valódi tartalmát a biztosíték vannak osztva a következő csoportok:

1. Vevő Pledge: jelzálog, értékpapírok, deviza értékek stb

A legtöbb igazi formája a hitel visszafizetését garancia van a jelzálog. Más típusú biztosíték feltételes garancia a hitel visszafizetése. Ezért a gyakorlatban a külföldi kereskedelmi bankok, az ilyen típusú biztosíték kapcsolatban használják az ügyfelek pozitívan felmentették is.

Hitelezés összesíteni vagy megnagyobbodott tárgy használata szükséges vegyes fedezet, ideértve az áruk készleten, értékpapír, váltókat. Ebben az esetben a követelmények társított elemek vegyes fedezet ugyanaz marad, mint a fent leírt. A maximális hitelösszeg nem haladhatja meg a 75% -át a fedezet értéke kapott teljes biztonságot.

A nemzetközi gyakorlat alakult ki ebben a kérdésben a következő elvek alapján:

1. A legtöbb biztosíték értéke a piaci értéket.

2. elfogadása szoftver rendszeresen felül kell vizsgálni annak érdekében, hogy fedezze a hitelkockázat bármikor.

3. Az értékelést a biztosíték értékének el kell végezni minősített.

4. A hitelesség és értékét műtárgyak, régiségek, stb meg kell erősíteni.

5. Abban az esetben alkalmazásra biztosíték készletcikkek tartalmaznia kell a költségek a költségek időszakos értékelésére biztosíték, különösen akkor, ha részt vesznek a független szakértők.

6. Annak megítélésében a biztosíték különös figyelmet kell fordítania a helyes meghatározás a felszámolási érték és a költségek az ingatlan.

Így különböző formái biztosíték különböző mértékű törlesztési biztonságot. Amelyek között a legfontosabb a visszafizetés banki kölcsön, ha a jelzálog egy elégséges.