Hogyan számoljuk ki a hozam

Úgy tűnik, hogy a megtérülési számításokba - a nyilvánvaló kérdés, de van számos olyan buktatókat, hogy meg kell tudni minden befektető. Ebben a cikkben, akkor kezdődik a legfontosabb fogalmakat. Nézzük a különbség a jövedelem és a jövedelmezőség, valamint a növekedési ráta és a növekedési ütem. Megtudjuk milyen fajta visszatérés és mik az árnyalatok (Gyakorlati Mágia), ha azok számítanak.

Mi a bevétel és a nyereségesség és hogyan kell olvasni őket

Képzeljük el, hogy van egy befektetési számla, amelyben a tőke egy bizonyos ideig emelkedett 100 ezer. Dörzsöljük. 150 ezer. dörzsölje. ez azt jelenti, hogy a jövedelem 50 ezer (150-100 = 50). Ie jövedelem - egyfajta abszolút érték, mért rubel.

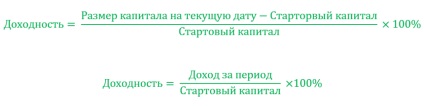

A koncepció a jövedelmezőség - egy relatív érték. Képzeljük el, hogy még mindig van egy másik fiókot, ahol a tőke 500 ezer. Rub. és a bevétel ugyanebben az időszakban elérte a 100 ezret. rubelt. Abszolút értelemben, a második esetben, már szerzett több, de milyen rovására mutatott nagyobb hatékonyság és a magasabb hozamot? Ahhoz, hogy megértsük Ehhez szükségünk van egy relatív mértéke:

Az első esetben fogjuk hozam 50% (50/100 x 100% = 50%), és a második - 20% (100/50 x 100% = 20%). Ennek eredménye, hogy a relatív mértéke nyereségesség mért% lehetővé tette számunkra, hogy megértsük, hogy az első számla hatékonyabb. És ha betartjuk a teljes összeget mi lett volna, hogy egy fiókot összesen 300 ezer. (500h50% + 100x50 = 300%), mint 150.000. (100 + 50).

Hogyan kell kiszámítani az éves hozam

Hozam lehet számítani bármilyen időtartamra, de ahhoz, hogy megfelelően összehasonlítani a különböző módon beruházási közötti teljesítményt, felhasználta az éves hozam.

Tekintsük ismét a 2. példában. Az első esetben, a befektetési számla dolgozott 1,5 év, és ez idő alatt hozta a 50% -os hozammal. A második esetben, megvan a hozam 10% 2 hónapig. Mi a rakomány hatékony?

Ehhez meg kell fordítani a hozam mindkét esetben az éves képlet szerint:

Az első esetben megvan az éves hozam egyenlő 33,3% (50% / 547,5 x 365), és a második éves hozam 58,9% (10% / 62 x 365).

Hogyan kell kiszámítani a tényleges hozam

A tényleges hozam már egy sokkal összetettebb fogalom, és használják összehasonlítani egymással teljesen eltérő befektetési lehetőségeket komplex körülmények között. A tényleges hozam célja, hogy figyelembe vegyék mellett az alapjövedelem és az összes költségek és kiegészítő jövedelem befektetés, elsősorban a további bevételvisszaforgatási.

Tekintsük a találmány 3. kiviteli alakjánál a betét:

Az első esetben, kínálunk, amelynek mértéke 10% évente, de a havi kamat aktiválását (azaz a kamat kerül jóváírásra a számla minden hónapban, és az alábbi százalékok kerül felszámolásra a betéti összege a kamatokkal együtt, és így tovább).

A második esetben kínálunk egy 10,4% -os évi, de a kamat kerül kifizetésre lejáratkor.

Egy harmadik megvalósítási kínálunk egy magasabb 11% -os évi nélkül a nagybetűs, de meg kell nyitni egy arany VIP kártya szolgáltatás, amely érdemes évente 1% és megterhelték a számla havonta.

Melyik opció előnyös, ha nem egyértelmű, első látásra. Kiszámításához a tényleges hozam, meg kell, hogy a számítási táblázatot:

Az eredmény az volt, hogy a legtöbb „kedvezőtlen” opciót kiderült, hogy a legjövedelmezőbb és vonzó ellenkezőleg valójában, így a legalacsonyabb hozamot. Tudod letölt a design az asztalra, és végezzen a kísérletek.

Ez a példa megmutatta, hogy egy ilyen jelenség, mint a tőkésített kamatot egy nagyon fontos tényező a mi általános jövedelmezőségét. Egy másik ilyen érdek hívás összetett. Itt azt látjuk, hogy mindössze 12 hónap, a kamat aktiválását (vagy újbóli jövedelem) kaptunk növekedést közel 0,5% -os évi (1. lehetőség). Hosszabb távon a hatás, több mérlegek - egy kicsit tovább látni fogjuk, még ebben az értelemben az úgynevezett „csodája kamatos kamatot.”

Ugyanez történik, hanem éppen ellenkezőleg, ha költségek, mérve% -a vagyon (3. lehetőség). Először is, lehet, hogy érzéketlen, de a hosszabb az időtartam, annál több jelentős mennyiségű veszítünk el azokat a „rejtett” díjakat.

A képlet százalékának kiszámolásához komplex

Arányának kiszámítására komplex használhatja táblázatokat Excel, mint a fenti példában, és egy speciális formula:

Nézzük ezt a képletet az 1. lehetőség (más lehetőségek miatt nem alkalmazható, csak a számítások ahol kamattőkésítési). Ennek eredményeképpen megkapjuk:

100000 x (1 + 10% / 12 MO.) 110 12 hónap = 471,31 dörzsölje. tőke növekedés pontosan ugyanaz, mint a számítás a táblázatban. Mi a legegyszerűbb, hogy fontolja meg: a következő képlet szerint vagy az asztal - úgy dönt.

Az arány a növekedés és a nyereségesség

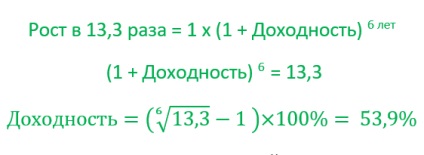

De az éves hozam ezeket a beruházásokat nem egyezik 220%. Nézzük számítani mi legyen a hozam a mi fővárosunk 6 évben nőtt 13,3-szer.

A kapott kitermelés 53,9%. Ez is egy nagyon magas hozamot, de mint látjuk a növekedés üteme és az éves hozam a különböző koncepciók és a különböző számok.

Annak érdekében, hogy megtalálják a kitermelés nem táblázat segítségével, és a következő képlet segítségével lehet újra használni képletű összetételéhez a fenti példa, és az egyenlet megoldásához:

„Képzés” lehet használni a képlet számítások Excel. például:

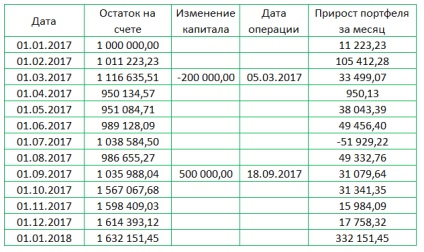

A hozam a dinamika a portfolió

Az egyik legnehezebb kérdés az új befektetők - egy olyan számítási megtérülési változó dinamikája a befektetési portfólió. Képzeljük el, hogy mi az az év elején volt egy befektetési portfolió a tőke 1 millió. Rubelt, olyan eszközökkel, amelyek lehetővé teszik a növekedés a portfolión belül minden hónapban. De viszont időről időre módosítja a portfólió: a portfólió vett része a pénz, akkor növelni az összeget. Hogyan megfelelően kiszámítja a nyereségesség ebben az esetben? Ehhez először létre kell hozni egy táblázatot a dinamika a portfolió:

Ennek eredményeképpen, ha kiszámítjuk a hozam egy egyszerű képlet elosztjuk a jövedelem összegét az időszak 332 151 rubelt. kezdőtőkével 000 rubelt 1000. megkapjuk helytelen eredmény. A helyes számítás meg kell találnunk az átlagos értéke a befektetett tőke.

Ezt meg lehet tenni a következő. Meg kell számolni a napok számát az egyes változás a fővárosban. Tehát az 1.1.17 a 5.3.17 indulótőke volt egymillió rubelt. Ez az időszak volt 63 nap. Ezután 05/03/17 hogy 09/18/17 indulótőke volt 800.000 rubelt. Ebben az időszakban volt 197 napon át. Az elmúlt időszakban a 18/09/17 a 01/01/18 indulótőke volt egyenlő 1,3 millió rubel. és ez az időszak volt 105 nap.

Ennek eredményeként, az átlagos értéke a tőke lehet képlettel számítottuk ki:

Ezután portfolió hozam 33,9% (332 151/978 356 = 33,9%).

Fontos árnyalatok (magic finanszírozók)

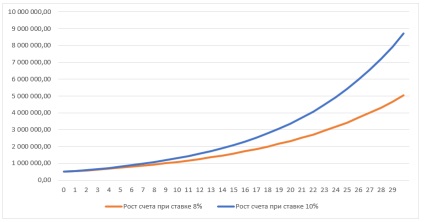

A leggyakoribb hibák kapcsolódnak a fontosságát kis mennyiségben a számítás a jövedelmezőség. Nagyon gyakran úgy véljük, hogy a különbség az 1% vagy 2% -os hozammal nem jelent semmit. Úgy gondoljuk, hogy ez egy fillért sem, stb Ugyanakkor előfordul, hogy hozzászoktak a gondolkodás csak egy éven belül. És szaporodnak a tudatban, például a 100 000 1% kapunk csak 1000 rubel. Úgy érezzük, ez a szám nem jelentős. De nézzük meg, hogy úgy gondolja, hosszabb távon.

A grafikon azt mutatja, hogyan változik a mérete a két fiókot. Egy számla - egy beruházás 500 ezer rubelt 8%, a második az azonos mennyiségű, de kevesebb, mint 10% .. Kezdetben a különbség úgy tűnik, hogy a filléres, de a különbség óriási idővel.

A becsült táblázatok azt mutatják, hogy az év a különbség a számla lesz csak 10 ezer. Dörzsöljük. 5 év után, a különbség már 70 590 rubelt. 10 év - 217 408 rubelt. 20 év - 1033271 rubelt. és 30 év után - 3.693.372 rubelt.

Hatásos? Gondolod, 2% nem elég! Amikor arról beszélünk, a hosszú távú beruházások ilyen nagyságrendű megoldani sok.

Ezek a számítások érdemes megjegyezni, ha hirtelen úgy dönt, hogy vesz egy befektetési vagy lép vagyonkezelés. Érdemes megjegyezni, hogy a hozam a befektetési alapok és a szabályozás nem garantálja, hogy a kezelő társaság 30 éve kapja meg a 3,6 millió. Beruházással mindössze 500 ezer. Rub. Lehet, hogy a különbség megéri egyszer, hogy az idő a tanulásra, és megtanulják, hogyan kell választani minőségű eszközeiket befektetési? De elképzelhető, hogy mi fog történni a különbség 5%?

Szeretne tanulni, hogyan kell befektetni a hozam magasabb, mint a betétek? Jöjjön el a körültekintő befektetési Iskola. Meg lehet kezdeni, ha felkeresi a szabad bevezető internetes szemináriumon.

Nyertes a befektetés!